In der autonomen Finanzabteilung werden Prozesse und Aktivitäten zum Teil von selbstlernenden Software-Agenten gesteuert und mehrheitlich betrieben, die die Abläufe im Front-, Middle- und Back-Office optimieren.

- Gartner-Kunde? Log in und personalisierte Ergebnisse entdecken.

Was ist eine autonome Finanzabteilung?

▶

▶

Warum und wie die Zukunft der Finanzabteilung autonom ist

Eine autonome Finanzabteilung ist nicht nur automatisiert, sondern liefert auch erweiterte Echtzeit- und Prognoseinformationen, mühelose Compliance und größere Flexibilität in der Finanzstrategie.

Die CFOs benötigen eine solide Technologie-Roadmap und eine neue Denkweise, um diese Transformation zu erreichen.

Drei neue CFO-Denkweisen für eine autonome Finanzabteilung

- Experimentieren Sie, um den Wert von Technologien zu erkennen.

- Gewähren Sie den autonomen Finanzabteilungen genauso viel Anerkennung wie den Menschen.

- Setzen Sie sich für autonome Finanztechnologien ein.

Bausteine der autonomen Finanzabteilung

Vierundsechzig Prozent der CFOs glauben, dass autonome Finanzabteilungen innerhalb der nächsten sechs Jahre Realität sein werden. Aber die Finanzleiter müssen ihre digitalen Investitionen auf die wichtigsten Bausteine konzentrieren.

- Data & Analytics

- Blockchain

- Künstliche Intelligenz

- Cloud

- Digitale Talente

Wertvolle Insights liefern, und zwar schnell

Der Nutzen von Daten war noch nie so deutlich wie heute. Die Unternehmen von heute benötigen flexiblere Mittel zur Verwaltung und Analyse ihrer Daten, um innovative und intuitive Insights in oder nahezu in Echtzeit zu erhalten.

Finanzteams haben oft Schwierigkeiten, wertvolle Berichte und Analysen zu erstellen, weil der Ansatz der Finanzabteilung nicht mit den Anforderungen des Unternehmens übereinstimmt. Einzelne Investitionen in Finanzdaten und -analysen haben zu einer Fragmentierung beigetragen, bei der Daten, Tools und Fachwissen in Silos im gesamten Unternehmen existieren. Häufige Indikatoren für eine Fragmentierung schließen Folgendes ein:

Datenexperten und Finanzanalysten sprechen „verschiedene Sprachen“.

Neue Daten werden gesammelt, ohne dass das Finanzpersonal von ihrer Existenz erfährt

Best Practices für den Einsatz von Analysetools, die sich nicht in dem gesamten Unternehmen durchsetzen

Innerhalb einer autonomen Finanzabteilung liefert die Finanzabteilung den Entscheidungsträgern wertvolle Insights, findet innovative Wege zur Nutzung von Analyseressourcen und verbindet geschäftliche Probleme mit den Daten, um bessere Entscheidungen treffen zu können.

Die Anforderungen an das Unternehmen jetzt und in Zukunft erfüllen

Blockchain-Kenntnis ist eine grundlegende Kompetenz, die CFOs bis 2025 fließend beherrschen müssen.

Auch wenn die Implementierung der Blockchain für CFOs derzeit vielleicht keine Priorität hat, ist sie doch eine entscheidende Komponente für die Zukunft des Geschäfts und der Finanzabteilung. Insbesondere in Zeiten, in denen CFOs mit beispiellosem wirtschaftlichem Gegenwind konfrontiert sind, ist die Implementierung von Blockchain der Schlüssel zu einer besseren, schnelleren und intelligenteren Entscheidungsfindung, um die Anforderungen zu erfüllen, denen sich das Unternehmen heute und in Zukunft stellen muss:

- Informationsmanagement. Eine der Kernkomponenten von Blockchain ist ein unterbrochenes Hauptbuch, das einen genaueren und effizienteren Informationsfluss innerhalb und außerhalb des Unternehmens ermöglicht – und zwar auf eine Weise, die leichter zu überprüfen ist. Das schafft bessere Insights für das Unternehmen und eine solidere Entscheidungsfindung – alles auf der Grundlage von Vertrauen.

- Reporting: Eine einzige Quelle der Wahrheit ist für die Abläufe im gesamten Unternehmen entscheidend. Blockchain stellt diese einzige Quelle oder „goldene Kopie“ bereit. Sichtbare Transaktionen helfen bei der Effizienz und der Zusammenarbeit, wodurch Blockaden vermieden werden.

- Agilität: Wir leben in einer dynamischen Welt. Mit Blockchain können Sie die Agilität Ihres Unternehmens verbessern, da es Silos aufbricht und ein netzwerkbasiertes System schafft, das als übergreifendes Ökosystem funktioniert. Eine der obersten Prioritäten für Finanzleiter ist die Umschichtung von Kapital auf der Grundlage der sich ändernden Geschäftsanforderungen. Blockchain stellt Echtzeitdaten bereit, um genau das zu tun: Business Cases ändern, Investitionen überwachen, Transparenz verfolgen und Mittel in der Mitte eines Prozesses stoppen oder umzuverteilen. So werden immer die richtigen digitalen Unternehmensstrategien vorangetrieben.

Einen langfristigen Wettbewerbsvorteil aufbauen

Bis 2023 werden 50 % der großen Finanzunternehmen KI zur Erstellung kurzfristiger Finanzprognosen einsetzen.

KI verspricht, neue Insights zu liefern und die Entscheidungsfindung im Finanzbereich zu automatisieren, aber in der Realität ist es schwierig, die Technologie anzuwenden. Finanzleiter wissen nicht, wie sie die Prozesse identifizieren sollen, die am meisten von KI profitieren. So werden KI-Ambitionen zugunsten anderer Prioritäten zurückgestellt und sind der Gefahr ausgesetzt, technisch zu veralten, wenn Wettbewerber auf dem Vormarsch sind.

Es ist wichtig, eine Kultur zu schaffen, die KI akzeptiert und ihr vertraut. CFOs müssen sich aktiv an strategischen Entscheidungen darüber beteiligen, wann, wo und wie viel KI im gesamten Unternehmen eingesetzt werden soll, anstatt sie nur als eine weitere Technologie zu behandeln.

Vier Schlüsselaktionen für den Erfolg von KI:

Führende KI-Finanzunternehmen sind nicht immer diejenigen, die am meisten in KI investieren oder die KI am längsten einsetzen. Stattdessen investieren sie in bestimmte Wege oder bestimmte Fähigkeiten und experimentieren bereitwilliger mit den folgenden Maßnahmen:

- Akquirieren Sie neue KI-spezifische Talente.

- Kaufen Sie Technologie mit integrierten KI-Funktionen.

- Experimentieren Sie ausgiebig mit dem Einsatz von KI.

- Wählen Sie eine analytisch versierte Führungskraft, um die Vorteile der KI zu nutzen.

Beispiele für KI-Anwendungen im Finanzwesen:

- KI-gestützte Algorithmen zur Prozessanalyse, die alle Abweichungen und Ausnahmen bei Procure-to-Pay (P2P) und Order-to-Cash (O2C) im Back Office erfassen

- Virtuelle Assistenten, die Transaktionen mit Maschinenkunden und Verkäufern im Back Office bearbeiten

- Machine Learning identifiziert und organisiert Daten aus verschiedenen Quellen an einem einzigen Ort und verbessert die Genauigkeit der Informationen

Beschleunigung der Markteinführung

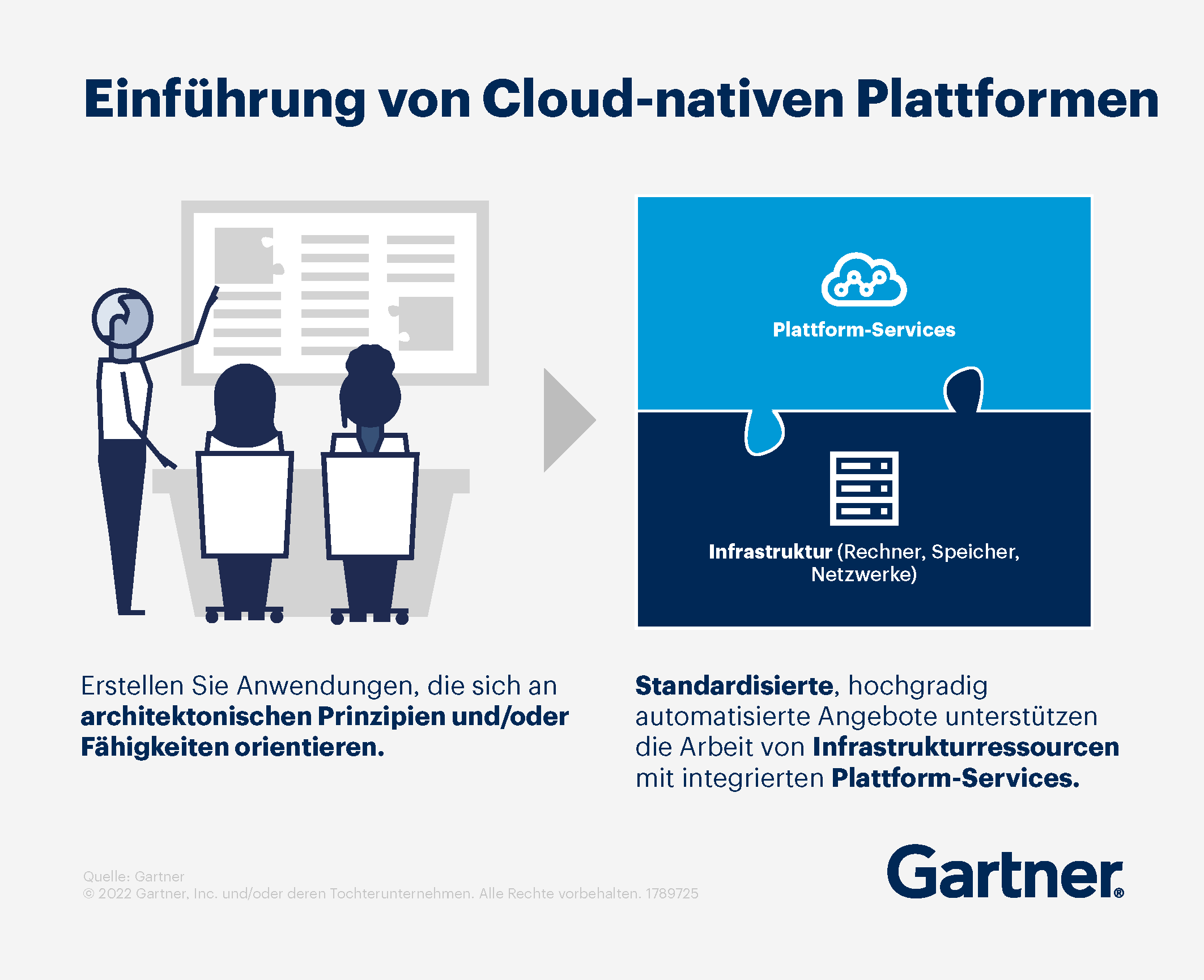

Bis 2025 werden Cloud-native Plattformen als Grundlage für mehr als 95 % der neuen digitalen Initiativen dienen – gegenüber weniger als 40 % im Jahr 2021.

Investitionen in die Cloud sind ein wichtiger Baustein für ein autonomes Finanzwesen, da sie kontinuierliche Innovation, Automatisierung und schnellere Wertschöpfung ermöglichen. Die Cloud beschleunigt die Markteinführung mit Funktionen und Produkten, die skalierbar sind und mit weniger Aufwand betrieben werden können. Doch trotz der zunehmenden Verbreitung der Cloud-Akzeptanz im Finanzwesen liegt dieser Bereich immer noch deutlich hinter anderen Funktionen zurück.

Die Finanzabteilung tut sich in der Regel schwer damit, bestehende Technologien zugunsten einer vollständigen und sofortigen Migration in die Public Cloud aufzugeben. Dafür gibt es vor allem zwei Gründe: versunkene Kosten (einschließlich nicht abgeschriebener Kosten, die noch in der Bilanz stehen) für lokale Systeme und Anpassungen von Legacy-Systemen, die das Tempo der Migration in die Cloud und die Implementierung neuer Technologie verlangsamen.

Für Unternehmen, die eine Kombination aus On-Premises- und Cloud-Systemen unterhalten, ist der Aufbau effektiver Integrationsfähigkeiten der Schlüssel, um mit den Plänen für die Cloud-Migration voranzukommen und letztendlich eine autonome Abteilung zu schaffen.

Starke Fähigkeiten und originelle Ideen beisteuern

Da autonome Finanzinitiativen zunehmen, ist es unerlässlich, die richtigen digitalen Kompetenzen im Finanzteam und im gesamten Unternehmen unterzubringen. Die Führungskräfte stehen jedoch vor beispiellosen Herausforderungen, wenn es darum geht, Mitarbeiter zu gewinnen und zu halten. Außerdem sind teure Talente Mangelware – 47 % der CFOs berichten, dass es schwierig ist, Talente für Unternehmen zu finden und einzustellen. Eine stärker digitalisierte Finanzabteilung erfordert möglicherweise ein Überdenken der Art und Weise, wie die Finanzabteilung besetzt ist und wie die Rollen zwischen der Finanzabteilung und dem Rest des Unternehmens verteilt sind.

CFOs sollten mit HR zusammenarbeiten, um digitale Kompetenzen zu definieren, sie in den Einstellungsprozess einzubringen und zu überdenken, wie diese Fähigkeiten erhalten werden können. Neben Strategie, Anwerbung, Fluktuation und Mitarbeiterengagement umfasst eine digitale Talentstrategie auch Folgendes:

- Entwicklung entscheidender digitaler Kompetenzen. Da immer mehr Daten in Echtzeit für das Unternehmen zur Verfügung stehen, ist es wichtig, dass die Entscheidungsträger über das entsprechende finanzielle Know-How verfügen, um diese Finanzdaten sinnvoll zu nutzen.

- Neudefinition des Mitarbeiterwertversprechens (EVP). Überdenken Sie, wie Sie eine Kultur und ein nachhaltiges Umfeld für die Mitarbeiter schaffen können, wenn die Finanzabteilung mehr Autonomie erhält. Denken Sie über die neue Arbeitsumgebung nach und nutzen Sie Roadmaps für die Finanztechnologie, um die Mitarbeiter in die Definition und den Aufbau des zukünftigen Zustands des Unternehmens einzubeziehen.

Häufig gestellte Fragen

Welche Technologien für autonome Finanzen werden die Abteilung verändern?

Eine autonome Finanzabteilung nutzt Technologien, die über die herkömmliche Automatisierung hinausgehen und Fähigkeiten wie Selbstlernen und Selbstkorrektur einschließen, und kann Entscheidungen auf der Grundlage der gesammelten Daten treffen. Diese Technologien haben das Potenzial, alle Bereiche der Finanzabteilung zu verändern, vom Back-Office bis zum Büro des CFO. Zum Beispiel:

Anwendungsfälle im Back-Office schließen Folgendes ein:

- KI-gestützte Algorithmen zur Prozessanalyse, die alle Variationen und Ausnahmen in P2P und O2C erfassen

- Virtuelle Assistenten, die Transaktionen mit Maschinenkunden und Verkäufern bearbeiten

- Cloud-Analytik, die Analysefunktionen als Service bereitstellt, einschließlich einer Kombination aus Datenbank, Datenintegration und Analysetools

Anwendungsfälle im Middle-Office schließen Folgendes ein:

- Blockchain, die einen auditierbaren kontinuierlichen Abschluss ermöglicht

- Intelligente Verträge zur Durchsetzung von Buchhaltungskontrollen und unternehmensübergreifenden Anpassungen

- Machine Learning, das Daten aus verschiedenen Quellen identifiziert und an einem einzigen Ort organisiert sowie die Genauigkeit der Informationen verbessert

Anwendungsfälle im Front-Office schließen Folgendes ein:

- Decision Intelligence als Grundlage für finanziell versierte taktische und operative Entscheidungen

- Prognostizierbare Analysen, insbesondere treiberbasierte Umsatz- und Bargeldprognosen, die als Grundlage für Prognosen- und automatisierte Szenarioplanung dienen

Anwendungsfälle für das Büro des CFO schließen Folgendes ein:

- Dezentralisierte Finanzabteilung, die innovative Optionen für die Kapitalbeschaffung und die Absicherung gegen finanzielle Risiken ermöglicht

- Natürliche Sprachverarbeitung für ein besseres Verständnis der Stimmung von Kleinanlegern

- Kryptowährungen, die die Schaffung unveränderlicher Märkte für digitale Assets ermöglichen und die Generierung von Einnahmen und die Flexibilität von Zahlungen fördern

Was ist der Unterschied zwischen autonom und automatisiert?

Eine autonome Finanzabteilung bietet erweiterte Echtzeit-Insights, mühelose Compliance und größere Flexibilität in der Finanzstrategie. Sie geht über eine automatisierte Funktion hinaus, da sie in der Lage ist, ohne menschliches Zutun zu lernen und zu handeln.

Wie kann eine autonome Finanzabteilung bei wirtschaftlichen Disruptionen helfen?

Gartner hat seit der letzten großen Rezession (Ende 2007 bis Mitte 2009) herausragende Leistungen von Unternehmen untersucht und festgestellt, dass die Entscheidungen und Maßnahmen, die Unternehmen auf dem Weg in einen Abschwung treffen, eindeutig damit korrelieren, ob sie diese erfolgreich beenden. Einzigartiger wirtschaftlicher Gegenwind erschwert das heutige Geschäftsumfeld, aber die differenzierenden Entscheidungen hängen eindeutig von der Digitalisierung ab. In der Rezession ist es für Unternehmen unerlässlich, die richtigen digitalen Investitionen zu den richtigen Kosten zu tätigen. Dazu gehören:

- Ressourcen und Ausgaben anders verwalten

- Eine umfassende, aber vielseitige Strategie für digitale Talente entwickeln

- Digitale und technologische Initiativen beschleunigen

Eine autonome Finanzabteilung bietet viele Möglichkeiten für diejenigen, die mutig und strategisch genug sind, diese Initiative zu verfolgen und zu beschleunigen.